Iniciando um banco digital – o que é preciso?

A pandemia do COVID-19 acelerou rapidamente a digitalização do setor bancário e a inovação em novos serviços FinTech. Os clientes continuam a se mover online e é improvável que essa transformação radical seja revertida. Como resultado, estamos vendo cada vez mais empresas FinTech e bancos digitais chegando ao mercado. Se você deseja iniciar seu próprio banco digital ou qualquer outra empresa de serviços FinTech, leia nosso pequeno guia sobre as etapas mais importantes para lançar seu banco digital, incluindo um prazo para cada etapa.

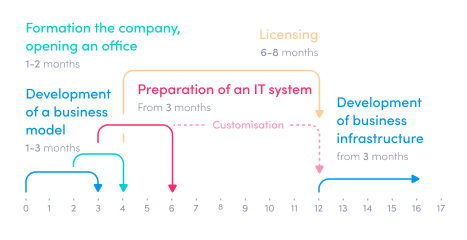

Figura 1: Um cronograma padrão para o lançamento de um banco digital

Passo 1: Desenvolvendo um Modelo de Negócios (1 – 3 meses)

O primeiro passo nesse processo é criar um modelo de negócios robusto que funcione a longo prazo. A melhor maneira de fazer isso é criar um plano de negócios que detalhe todas as informações e decisões estratégicas relevantes que ajudarão a esclarecer como será o seu banco digital ou empresa FinTech. Idealmente, este é um documento vivo que contém etapas de ação específicas para curto, médio e longo prazo, respectivamente.

Esse plano de negócios é um documento fundamental quando você interage com investidores e reguladores, pois fornece um plano estratégico claro de onde você deseja levar o negócio e como competir no mercado. Concentre-se em torná-lo o mais claro e compreensível possível, para que todas as partes interessadas possam entender facilmente o que você pretende construir. Essa é a primeira coisa que reguladores e investidores usarão para avaliar sua proposta de negócios e os riscos envolvidos.

Os planos de negócios podem variar dependendo do contexto, mas alguns componentes-chave sempre necessários incluem uma descrição vívida do seu público-alvo, detalhes sobre as soluções de produtos que você deseja oferecer, uma proposta de valor exclusiva que o diferencia dos demais e 3 anos de previsões financeiras que mostram como você vai administrar qualquer capital que receba.

Passo 2: Formar a empresa e abrir um escritório (1 - 2 meses)

Dependendo da jurisdição em que você se encontra, talvez seja necessário registrar sua empresa como uma entidade legal e abrir um escritório de algum tipo antes de solicitar uma licença de instituição de pagamento ou instituição de moeda eletrônica. Outros reguladores (como na Espanha, por exemplo) só precisam que você reserve um nome de empresa antes de solicitar uma licença. Portanto, vale a pena consultar seu regulador para entender os requisitos específicos.

Quando se trata de montar um escritório, um regulador tenderá a considerá-lo como um lugar onde a administração se reúne para tomar decisões executivas. Este não pode ser um espaço de escritório de coworking, mas deve ser um escritório físico real com funcionários locais. Isso mostra ao regulador que você está falando sério e está pronto para começar a operar.

Etapa 3: obter uma licença (6 a 8 meses)

A maneira mais simples de iniciar as operações é se tornar um agente EMD/PSD de uma empresa licenciada, mas se você tem grandes ambições de negócios e planeja crescer, escolher o abrigo de licença pode ser apenas uma opção temporária e você precisará receber seu próprio E - Licença de dinheiro ou instituição de pagamento.

Aqui está um guia passo a passo para obter sua licença de E-Money ou de Instituição de Pagamento:

a) Introdução ao Regulador

Certos reguladores, como na Lituânia, Letônia ou Espanha, convidarão os candidatos para uma reunião de pré-candidatura, na qual precisarão responder a algumas das seguintes perguntas:

- Qual é o modelo de negócios planejado e quais serviços estão planejados para fornecer?

- Quem serão as partes envolvidas e que funções, direitos, responsabilidades terão?

- Qual será a base de clientes da empresa?

- Qual é a estrutura da empresa e da equipe fundadora?

- De onde vem o capital ou quais são as origens dos fundos?

- Como seu negócio é estável do ponto de vista financeiro?

- Dependendo do modelo de negócios e base de clientes – o tópico AML também será abordado.

Com base nessas respostas, se você atender aos requisitos, poderá começar a preparar toda a documentação relevante. Observe que esta etapa não se aplica a todas as jurisdições. Por exemplo, no Reino Unido, você precisaria começar com a preparação de toda a documentação sem conhecer o regulador.

b) Preparar e enviar sua documentação

Esta etapa é crucial, mas pode ser bastante esmagadora devido à natureza da papelada necessária. Não espere preparar todos os documentos sozinho. Para esta etapa, você precisará do auxílio de uma consultoria como a Advapay e de advogados experientes para garantir que esteja alinhado com tudo o que o regulador exige. Depois que toda a documentação for enviada, é provável que o regulador retorne com perguntas e solicitações de documentação adicional – portanto, prepare-se para um processo de ida e volta até acertar.

c) Forme sua equipe

Depois que sua empresa tiver um modelo de negócios claro e uma jurisdição selecionada, você precisará contratar alguns funcionários. Dependendo do regulador, você pode precisar de 2 a 8 pessoas no início. Tenha em mente que pode levar muito tempo para encontrar uma equipe experiente para acompanhá-lo, então vale a pena se antecipar, se puder. Você também terá que enviar documentação sobre seu pessoal-chave ao regulador como parte do processo.

d) Abrir um negócio e salvaguardar contas

Em seguida, você deve abrir as contas comerciais e de salvaguarda e mostrar ao regulador quais medidas estão sendo tomadas para proteger os fundos de seus clientes. O processo pode levar até 3 meses ou mais e, portanto, normalmente recomendamos que você utilize os serviços de um consultor que possa ajudá-lo a lidar com esse processo, em vez de fazê-lo por conta própria.

e) Pagar o Capital Inicial

O próximo passo é pagar o capital inicial para atender aos requisitos do seu regulador. Dependendo do tipo de empresa que você escolher – uma E-Money ou Instituição de Pagamento – você precisará investir pelo menos 350.000 EUR ou 125.000 EUR, respectivamente. Isso pode precisar ser feito antes do processo de inscrição, mas normalmente ocorre depois que toda a sua documentação foi enviada e aprovada.

f) Autorização e Passaporte (para países da UE)

A última etapa é receber a confirmação final do regulador de que sua licença foi concedida e que você está legalmente autorizado a fornecer os serviços especificados. Se você mora na UE e planeja operar em diferentes países da UE, precisará solicitar passaporte para operar nesses países específicos.

Etapa 4: preparar seu sistema de TI para operações (a partir de 3 meses)

Agora, é hora de configurar seu sistema de TI. Ao enviar seu pedido de licença, você precisa declarar o sistema Core Banking que planeja usar durante a fase de licenciamento ao Regulador e enviar toda a documentação necessária sobre essa plataforma. Pode ser sua própria plataforma desenvolvida ou adquirida de um fornecedor de software, por exemplo, Macrobank Core Banking.

Muitos reguladores exigem um sistema operacional pronto na data de emissão da licença. Outros dão um ano para 'go live', após o qual, uma auditoria deve ser concluída para receber uma licença operacional.

Etapa 5: Desenvolva sua infraestrutura de negócios (a partir de 3 meses)

Agora que você tem uma licença e seu sistema de TI está instalado, você pode começar a desenvolver sua infraestrutura de pagamento e criar parcerias.

Comece com a ativação de sua conta de proteção (se você abriu a conta de proteção durante o estágio de licenciamento) e abra contas de proteção adicionais – pois isso o ajudará a oferecer serviços mais amplos aos seus clientes.

Então você precisa decidir como planeja emitir IBANs para seus clientes – você pode obter um número BIC através do SWIFT ou encontrar um patrocinador IBAN.

Assim que você tiver desenvolvido relacionamento com o(s) banco(s) e puder emitir seus IBANs, poderá iniciar seu negócio. Para a próxima etapa, você precisará desenvolver parcerias com provedores de pagamento e outros serviços externos, por exemplo, provedores de câmbio, emissores de cartões, provedores de soluções AML/KYC. Todas essas soluções devem ser integradas ao seu sistema Core banking por meio de APIs. Como alternativa, você pode comprar uma plataforma Core Banking com integrações prontas com diferentes provedores de serviços. Isso economiza muito tempo e dinheiro – permitindo que você apenas assine acordos com esses provedores de serviços e comece o mais rápido possível.

___________________________

Como você pode ver, não é uma proposta fácil lançar sua própria empresa FinTech ou banco digital do zero, mas se você trabalhar sistematicamente em cada etapa e receber o conselho certo de profissionais do setor, poderá fazer isso acontecer. Siga este guia e você terá seu próprio banco digital em um futuro muito próximo.

Boa sorte!

https://www.finextra.com/blogposting/21336/starting-a-digital-bank--what-does-it-take